はじめに

米国市場への輸出を検討する企業にとって、米国税関・国境警備局(CBP)の通関手続きは避けて通れない重要なプロセスです。適切な手続きを行わなければ、貨物の遅延や追加コスト、最悪の場合は輸入特権の停止といったリスクが生じる可能性があります。

本記事では、CBPの基本的な役割から輸入者としての要件、必要書類の準備、実際の通関手順まで、米国向け輸出に必要な知識を体系的に解説します。初回輸出を検討している企業から、手続きの見直しを図りたい企業まで、実務に直結する情報をお届けします。

米国税関CBPの基本的役割と重要性

CBPが担う国境管理の中核機能

米国税関・国境警備局(CBP)は、国土安全保障省の下で米国の国境管理および通商管理の中核を担っています。全米328箇所以上の主要港湾で貨物や旅客の検査を実施し、違法物品の流入防止と関税・税金の適正徴収を通じて、米国の安全と経済を守る役割を果たしています。

CBPと貿易コミュニティは「インフォームド・コンプライアンス(情報に基づく遵守)」の理念を共有しており、輸入者にも関連法規への精通と適切な申告が求められます。この仕組みにより、米国消費者を有害な模造品や危険物から保護することが可能になっています。

輸入者に求められる法的責任

CBP法により、輸入者には「合理的な注意義務(reasonable care)」が課されており、商品の価値・品目分類・関税率などを正確に申告する責任があります。違反すれば貨物の遅延や没収、罰則といった厳しい措置が取られるため、事前の準備と正確な申告が不可欠です。

輸入者(Importer of Record)として知っておくべき要件

輸入者の定義と責任範囲

輸入者(Importer of Record)とは、輸入申告において法的責任を負う主体のことで、一般的には貨物の所有者・購入者、またはそれらに指名された通関業者が該当します。貨物が米国に到着した際、輸入者またはその代理の通関業者がCBPに対し通関に必要な書類を提出してエントリー手続きを開始します。

重要なのは、貨物が港に到着してCBPの許可が下り、必要な関税などの推定額を納付するまで、貨物が正式に輸入許可されたことにならない点です。

EINとカスタムズボンドの準備

米国で輸入申告を行う事業者は、通常EIN(雇用者識別番号)を輸入者番号として使用します。米国内に法人を持たない企業も、IRSに申請してEINを取得することが可能です。

カスタムズボンド(関税保証金)は、フォーマルエントリーに該当する貨物を輸入する際に要求される保証制度です。将来発生し得る関税・諸税・手数料の支払いを担保する目的で、通常は米国内の保証会社を通じて取得するか、同等の担保を差し入れる形で提供します。

通関に必要な書類と準備のポイント

基本的な必要書類一覧

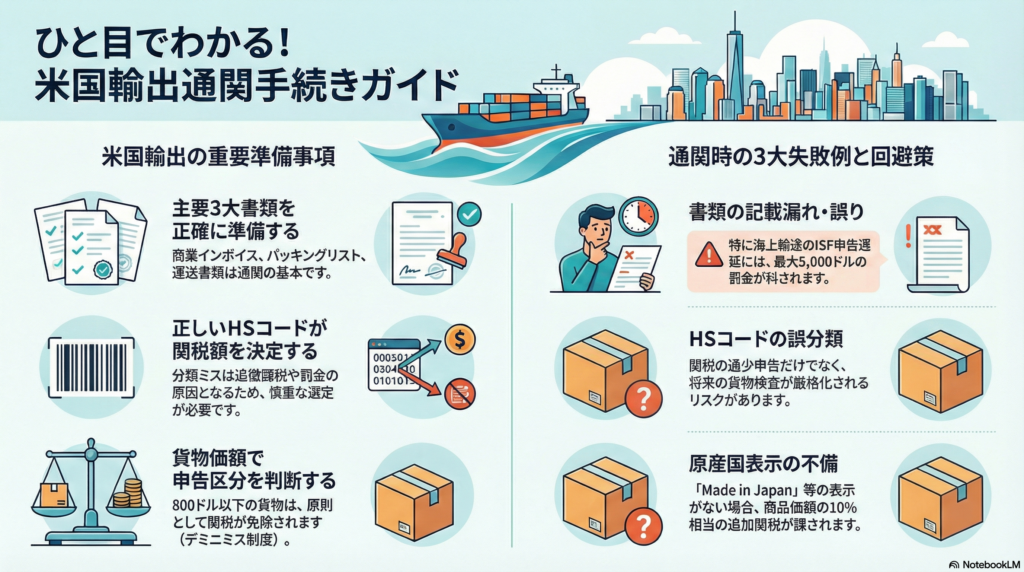

米国向け貨物の輸入通関には、以下の書類が必要です:

商業インボイス(Commercial Invoice) 売買契約に基づき発行される送り状で、品名・仕様、数量、単価と総額、通貨、取引条件、原産国、輸出者・輸入者の情報などを記載します。CBPはこれを基に関税計算や輸入許可の審査を行うため、正確かつ完全な記載が求められます。

パッキングリスト(Packing List) 各箱やパレットごとの内容物、数量、重量、容積、サイズ、梱包形態などを記載する梱包明細書です。法律上の義務ではありませんが、貨物の検査や受け取り時の照合作業を円滑にするため提出が推奨されます。

運送書類(Bill of Lading / Air Waybill) 船荷証券または航空運送状で、貨物の輸送契約および受け渡しを証明する重要書類です。通関手続きでは、到着港・運送手段・コンテナ番号等の情報が参照されます。

特殊な要件を持つ商品への対応

食品や飲料、医薬品、化粧品を輸入する場合はFDAへの事前通知や登録が必要です。植物や生鮮農産物はUSDAの検疫証明書、無線機器はFCCの認証など、関連するパートナー政府機関からの許可証や届出が必要となる場合があります。

原産地証明書は、特定の自由貿易協定の特恵関税を受ける場合や、原産地規則に基づく規制品目の場合に求められることがあります。

HSコード分類の重要性と正しい選定方法

HSコード分類が与える影響

HSコード(調和制度コード)は、国際的に統一された品目分類体系で、米国ではHTSUS(10桁コード)が用いられます。これによって輸入関税率や適用貿易措置が決定されるため、正しい分類は極めて重要です。

誤った分類は、関税額の過少申告や過大支払いにつながるだけでなく、税関当局からペナルティの対象となり得ます。輸入者が商品の正確な分類と関税率適用を申告する法的責任を負うため、分類ミスは追加関税の追徴や貨物の滞留、検査強化、最悪の場合は輸入特権の停止といった結果を招く可能性があります。

適切な分類のための実務手順

製品の分類には「合理的な注意」を払い、必要に応じて専門家の助言を仰ぐことが求められます。まず米国国際貿易委員会が提供するHTSUSオンラインデータベースや書籍版の関税率表を参照して、自社商品の該当項目を調査します。

分類に迷う場合は、CBPの事前教示制度を活用してバインディング・ルーリング(拘束力のある分類判断)を取得することが有効です。また、過去の類似製品に対する分類事例を調べるには、CBPの公開データベースCROSS(Customs Rulings Online Search System)が役立ちます。

Formal Entry vs Informal Entryの判断基準

エントリー区分の決定要因

米国への貨物輸入申告は、主に貨物価値に基づいてFormal Entry(正式申告)とInformal Entry(簡易申告)に分かれます。一般に、申告価額が$2,500を超える商業貨物はフォーマルエントリー扱いとなり、関税の納付や詳細な審査のため追加書類やカスタムズボンドの提供が必要です。

$2,500以下の貨物はインフォーマルエントリーとして処理され、簡易な手続きで比較的迅速に通関が可能です。ただし、一部の規制品目については価額に関係なくフォーマルエントリーが求められます。

デミニミス制度の活用

特例として、$800以下の貨物については関税・税金が免除される「de minimis(デミニミス)制度」の適用対象となります。これは少額輸入での手続き簡素化を図る制度で、事前申告のみで輸入できる利便性があります。

アルコール、タバコ、火器、医薬品等の規制物品は価額に関係なくフォーマルエントリー扱いとなるため、商品の性質を十分に確認する必要があります。

実際の通関手続きの流れ(ステップ別解説)

事前準備段階

米国への初回輸出に先立ち、Importer of Recordとしての諸準備を整えます。EIN取得やCBPへの輸入者登録を済ませ、必要であればカスタムズボンドの手配を行います。

輸出する製品に関連して米国で必要となる各種許可や登録を確認し、該当するものは事前に対応しておきます。貨物のラベルや製品本体に原産国表示を適切に入れることも重要です。

書類作成と輸送手配

商業インボイスやパッキングリスト等の輸出書類を作成・収集し、運送業者から入手する船荷証券または航空運送状も含め、書類一式のコピーを手元に揃えます。

海上輸送の場合は、インポーターセキュリティファイリング(ISF)のために必要なデータを確認し、船積み前24時間までに電子申告を完了させます。ISFの提出遅れや誤りは1件につき最高$5,000の罰金対象となるため注意が必要です。

貨物到着と申告手続き

貨物が米国内の到着港に到着したら、速やかに輸入申告(Entry)手続きを完了させます。通常、船会社や航空会社から貨物到着の連絡が来ると同時に、通関業者がCBPに対して電子的にエントリーを申告します。

重要なのは、貨物到着後15日以内にエントリーを完了させなければならないという点です。もし15日が経過しても正式な申告が行われない場合、貨物は保税倉庫仮置きに移管され、保管料は輸入者負担となります。

税関審査と貨物引き取り

エントリーが提出されると、CBPによる審査が行われます。問題がなければ貨物は即座に検査免除となり、通関許可が与えられます。検査対象となった場合は、CBP担当官による貨物検査が実施され、追加書類の提出を求められることもあります。

CBPから貨物のリリースが出たら、指定された保税倉庫またはターミナルから貨物を引き取ります。フォーマルエントリーの場合は、貨物引き取り後10営業日以内にエントリーサマリーを提出し、最終的な関税・税金の精算を完了させる必要があります。

よくある失敗例と回避策

書類関連のミス

インボイスやパッキングリスト、運送書類に記載漏れや誤りがあると、通関遅延や罰金の原因になります。特にインボイスの価額申告とISFの事前提出には注意が必要で、海上貨物のISFを期限までに正確に提出しないと1件当たり最大$5,000の民事罰が科される可能性があります。

HSコードの誤分類リスク

商品の関税分類を誤るミスは重大な過誤です。誤ったコードで申告すると、本来納めるべき関税を少なく申告した場合に追徴課税や罰金の対象となりますし、過大に支払っていても自ら是正しなければ余分な関税を払い損ねてしまいます。

CBPに誤りを指摘された場合、罰則金の支払い、将来の輸入貨物に対する厳格な検査の継続、貨物の通関保留等の結果を招く可能性があります。

原産国表示の不備

米国の関税法では、多くの商品に恒久的かつ判読可能な原産国マーキングを要求しています。「Made in Japan」の刻印やラベルが製品またはパッケージにないと、通関時にマーキングのやり直しを命じられたり、商品の価額の10%相当の追加関税が課されることがあります。

通関業者活用の判断ポイント

専門家サポートのメリット

米国への初めての輸出では、通関業者のサポートを受けることで手続きを円滑に進められる場合が多くあります。CBP自身も、多くの初回輸入者が複雑な通関手続きに対応するためにライセンス通関業者に相談していると述べており、専門知識の不足からくるミスを防ぐ意味でもプロの活用が推奨されています。

コストと効果の検討

通関業者には申告代行手数料が発生しますが、業者を介さず自社で申告する場合の手続き不慣れによる遅延コストや修正対応のリスクを考慮する必要があります。輸出入取引が頻繁にある場合や、社内に貿易実務の専門人材がいない場合は、通関業者と継続契約を結ぶ方が効率的です。

ただし、通関業者を利用しても、最終的な法令遵守責任はImporter of Recordである自社にあることを忘れてはいけません。業者任せにせず、自社でも申告内容をチェックし理解を深めることが望ましいです。

まとめ

米国向け輸出における通関手続きは、適切な準備と正確な申告により円滑に進めることができます。CBPの役割を理解し、輸入者としての責任を認識した上で、必要書類の準備からHSコード分類、実際の申告手順まで体系的に取り組むことが成功の鍵となります。

初回輸出では特に、よくある失敗例を参考にリスク回避策を講じ、必要に応じて専門家のサポートを活用することで、安全かつ効率的な米国向けビジネスを実現できるでしょう。継続的な法令遵守と手続きの改善により、長期的な成功基盤を築いていくことが重要です。

コメント